Compartir el post "Coyuntura económica internacional – Temor y temblor en el horizonte"

Coyuntura económica internacional

Temor y temblor en el horizonte

Marcelo Yunes

Una década ha transcurrido desde el estallido de la crisis financiera primero y económica después que azotó al conjunto de la economía global desde 2008 (el punto de partida suele considerarse el derrumbe de la banca Lehman Brothers, aunque hubo muchos eventos anteriores). La ansiedad de los apologistas del orden capitalista por dar buenas noticias los condujo a exageraciones y entusiasmos injustificados a partir de ciertos datos reales, como el crecimiento económico (moderado, siempre) de EEUU y también de la Unión Europea (más moderado todavía). No se trataba de grandes cifras, pero sí, por primera vez desde 2010 (cuando se salía del punto más bajo de la crisis), un crecimiento sincronizado de las mayores potencias económicas del mundo desarrollado.

Sin embargo, la euforia de los voceros del sistema se demostró, una vez más, sin sustento real. En una notable muestra del impresionismo superficial que los caracteriza, bastó una serie de hechos y datos que tuvieron lugar en los últimos meses, o incluso semanas, para que volviera el clima de dudas, angustia y zozobra. También aquí hay a veces sobreactuación. Por lo tanto, desde una perspectiva marxista, y sabiendo que no se trata de dar pronósticos certeros (tarea para la que se postulan los gurúes de las finanzas, sin éxito por lo general), intentaremos aquí señalar, de manera por ahora más bien analítica, algunos de los elementos que apuntan a una eventual aceleración del horizonte recesivo de la economía mundial que se esperaba para más adelante.

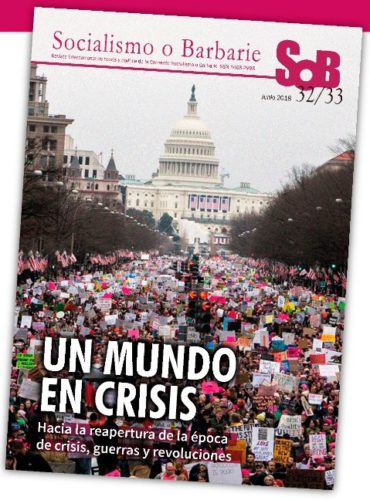

En efecto, como decíamos en un texto mucho más desarrollado y detallado, “Estado y perspectivas de la economía mundial” (en revista Socialismo o Barbarie 32/33), son los propios organismos centrales del orden global, como el FMI, el Banco Mundial y la OCDE, los que pronosticaban una fuerte desaceleración del crecimiento e incluso recesión internacional para 2020 y más allá. Pues bien, este panorama que se avecinaba para un plazo mediano se ha acortado súbitamente, alimentado por factores cuya incidencia estaba fuera del radar.

¿De cuáles se trata? En primer lugar, la profunda incertidumbre que ha instalado en la escena geopolítica global la “guerra comercial” declarada por Trump contra China. La decisión de imponer aranceles a la amplia mayoría de los rubros de exportación china a EEUU que suman centenares de miles de millones de dólares implica un primer desbalance: China no puede responder con la misma moneda precisamente en razón de que su balanza comercial con EEUU es muy favorable. Esto es, si China pone aranceles a sus importaciones de EEUU, eso no alcanzaría ni remotamente para compensar la medida de Trump. Pero el elemento disruptivo que representa esto excede con mucho el marco bilateral, tanto en lo económico como en lo político.

Veamos por qué. En el plano del orden económico mundial, aunque China no puede tomar represalias comparables contra EEUU (y probablemente decida que no le conviene hacerlo), la “guerra comercial”, si no se resuelve pronto –Trump y sus decisiones son altamente impredecibles–, puede generar un daño mucho más general y permanente no a China sino a la estructura comercial mundial puesta en pie a lo largo de décadas desde la posguerra con el GATT (sigla en inglés del Acuerdo General sobre Aranceles y Comercio), a la que finalmente sucedería la Organización Mundial de Comercio. Así como Xi Jinping se mostró en el Foro Económico Mundial de Davos, Suiza, como un pilar más confiable del orden capitalista que el volátil Trump, ahora, irónicamente, China, uno de los últimos países en ser aceptados en la OMC, puede aparecer como garante más serio de las instituciones del sistema capitalista. Y esto se debe a que los argumentos de Trump para sostener su guerra comercial son de una endeblez tal que pone en cuestión todo el entramado legal que rige hoy los intercambios entre países.(1) EEUU puede llevar adelante sus medidas simplemente porque es el patotero del barrio, sin el menor sostén serio detrás, lo que abre la puerta para que tarde o temprano vuelva la ley de la selva, o del más fuerte, en las relaciones comerciales. Es justamente el regreso a ese escenario estilo década del 30 lo que el GATT y la OMC tenían como meta prevenir.

En lo político, las consecuencias pueden ser incluso más serias. Muchos medios y analistas consideraron el discurso del vicepresidente yanqui Mike Pence contra China como una “nueva declaración de Guerra Fría”. Y no es tan exagerado, porque Pence, lejos de limitarse al discurso trumpiano inicial de revertir simplemente la balanza comercial bilateral negativa, arremetió contra China como el “verdadero enemigo estratégico” de EEUU en todos los órdenes: no ya meramente comercial, sino económico, político, cultural, militar y geopolítico.(2)

Las consecuencias de un orden mundial ya no caracterizado por la relativa cooperación entre gobiernos capitalistas afines interesados en sostenerlo –decisiva para la rápida y bastante sincronizada acción de las principales potencias occidentales en ocasión del comienzo de la crisis global de 2008– sino por una creciente actitud de proteccionismo y autointerés nacional en detrimento de las instituciones internacionales son imposibles de exagerar. El clima político entre las potencias occidentales está mucho más enrarecido que en 2008: lo ilustran cabalmente no sólo las medidas de Trump contra sus propios aliados, sino las desventuras del Reino Unido con el Brexit, las tensiones dentro de la UE como la que se acaba de generar entre el gobierno italiano y la Comisión Europea por el presupuesto “populista” del gobierno de Salvini, la debilidad del eje franco-alemán derivada de los problemas de Macron y Merkel, y el rampante nacionalismo antieuropeo de países del Este europeo como Polonia, Hungría y Eslovaquia. Para no hablar del debilitamiento de las alianzas estratégicas forjadas durante décadas por EEUU como la OTAN y la relación con Japón y Corea del Sur, que Trump parece preocuparse poco en mantener.

No obstante, y si bien son varios los que creen que “en última instancia, la política puede transformarse en el principal obstáculo para manejar una nueva caída global” (Ryan Avent, The Economist Special Report, “The next recession”, 13-10-18), nos concentraremos ahora en los elementos propiamente económicos que parecen, como decíamos más arriba, adelantar la fecha de “la próxima recesión”.

Una bandada de cisnes marrones, grises y negros

Hay tantas señales que enumerarlas desespera al redactor, que no sabe si ordenar por criterios cronológicos, geográficos o de peso geopolítico. Pero comencemos desde la periferia al centro. El mundo “emergente”, es sabido (y trabajado en nuestro texto arriba mencionado), ya no es ni la sombra de lo que era. En verdad, en buena medida el concepto de “furor emergente” enmascaraba la realidad totalmente descompensada del peso de China en ese lote, del cual, como vemos, hace rato se ha separado para jugar en las ligas más importantes. Cuando se hacía hincapié en el nuevo peso de los emergentes y de los BRICS (Brasil, India, Rusia y Sudáfrica, además de China), posiblemente se pasaba por alto la verdadera influencia de esta última en todos los índices. Por dar algunos ejemplos: la famosa “reducción de la pobreza en el Tercer Mundo” resulta mucho menos espectacular cuando se deja a China fuera del cómputo. Y en cuanto al supuesto ascenso de las “economías emergentes” del 36% del PBI mundial en 1989 (medido en paridad de poder de compra) al 59% hoy, hay que poner las cosas en su lugar: nada menos que dos tercios (15 de los 23 puntos) de ese progreso se deben a que China saltó, en ese período, del 4 al 19% del PBI global (The Economist, cit.).

Desinflado el globo de los emergentes, lo que tenemos hoy es Brasil y Sudáfrica en recesión, Rusia salvado por el aumento de los hidrocarburos e India lidiando con sus enormes desigualdades y atraso. Pero los peores alumnos del grado son, sin duda, Argentina, Turquía y Pakistán, cuya debilidad financiera (sobre todo en el caso de Argentina, con una exposición a deuda en divisa mucho mayor y con un plan recesivo dictado por el FMI) los pone en primera fila de una eventual crisis o colapso. No hay el menor elemento de provincianismo en esta caracterización: de verdad que Argentina ha “vuelto al mundo”… como protagonista de los pronósticos más sombríos de todas las publicaciones y vertientes de pensamiento económico, desde el marxismo de Michael Roberts hasta el neoliberalismo furioso del FMI, el BM y el Financial Times.

Otro peligro potencial para la marcha de la economía mundial (factor que, digámoslo, no estaba sobre la mesa cuando la OCDE y otros organismos advertían de las debilidades del crecimiento global a partir de 2020) es la provisión de petróleo. El ascenso de EEUU al lugar de primer productor mundial, gracias al desarrollo del shale oil en Texas y otros estados, parecía aportar estabilidad a este elemento de marcada volatilidad que ya le dio fuertes dolores de cabeza al capitalismo en los años 70. Pero el factor Trump, derribando como un castillo de naipes el acuerdo con Irán y reinstalando las sanciones contra ese país, vuelve a poner un signo de interrogación sobre el futuro mediato del precio del petróleo ante la posibilidad cierta de una brusca caída de la muy importante cuota de mercado que proveían los persas. A esto se suma otro conflicto no previsto: el bárbaro asesinato del periodista árabe “disidente” Jamal Khashoggi en el consulado saudita en Estambul, que mostró a quien quisiera verlo los valores “occidentales y democráticos” del principal cliente de EEUU en el mundo árabe. Si EEUU reaccionara de acuerdo a los valores que dice sostener, la estabilidad política del régimen saudita y de su hombre fuerte, Mohammad Bin Salman, estarían en serio riesgo, con el consiguiente corolario de zozobra para el precio del petróleo. Si por una u otra razón eso se concretara, las consecuencias económicas para la economía mundial y en primer lugar para sus eslabones más débiles, los países “emergentes” y menos desarrollados, serían incalculables.

Pasemos a otro escenario problemático: Europa. A los riesgos propiamente políticos arriba mencionados cabe agregar las debilidades estrictamente económicas que se derivan de dos riesgos inminentes: el Brexit británico y la explosiva deuda pública italiana, que en manos del gobierno del Movimiento 5 Estrellas y la derechista Liga (ex Liga Nord) puede dar un nuevo salto. Si bien es cierto que la mayor parte de los tenedores de deuda italiana son locales (a diferencia de lo que ocurría, por ejemplo, con la deuda griega), lo que podría encapsular en parte una eventual crisis, el hecho de que muchos de los acreedores son pequeños ahorristas y pensionados vuelve ominosa la idea de una crisis bancaria o de deuda a nivel nacional. Máxime teniendo en cuenta que Italia no es Grecia en absoluto en cuanto a escala, y es una de las economías “demasiado grandes para caer” (y para rescatar).

China, por su parte, aunque en muchos sentidos opera como factor estabilizador, en razón de su escala gigantesca genera verdaderos terrores de que alguno de sus desequilibrios se salga de control. En primer lugar, sin duda, su endeudamiento, que el PC chino ha intentado desacelerar y controlar, pero que ha continuado hasta un astronómico 300% del PBI, fuente de burbujas bancarias, bursátiles e inmobiliarias de todo tipo que por ahora la autoridad política logra encarrilar. Sin embargo, la aún no completada transición de economía basada en las exportaciones a un modelo más integrado, con mayor demanda interna y menor dependencia del comercio exterior, es fuente de preocupación por el eventual frenazo que puede imponer esto al crecimiento económico chino (y mundial). Que ha dejado de mantenerse a las “tasas chinas” (dos dígitos) de la primera docena de años de este siglo para estabilizarse en torno del 6-7% anual, pero que sigue con tendencia descendente por ahora suave y controlada, pero sin garantías de que eso siga así. Por lo demás, la opacidad de los datos y estadísticas bajo la férrea cortina informativa del PC chino aún dificulta medir los procesos en toda su magnitud.

Finalmente, tenemos el verdadero pilar del optimismo capitalista respecto de la coyuntura, la aparente buena salud de la economía de EEUU. Sin embargo, más allá de los índices de crecimiento no muy altos pero sostenidos y de la baja del desempleo casi a niveles de “fricción” (3-4%), hay motivos para dudar de este panorama rosado. Los problemas de fondo de baja productividad y alto endeudamiento no se han resuelto; la primera se manifiesta en que pese al bajísimo desempleo el salario real casi no aumenta (3), y el segundo no ha hecho más que agravarse.

Además, hay procesos subterráneos o de pura coyuntura que relativizan una mirada complaciente respecto de la economía yanqui, y que han sido puestos de relieve en el reciente cimbronazo bursátil, que cayó como rayo en cielo despejado en el ambiente hasta entonces eufórico de Wall Street. Como advierte el economista marxista británico Michael Roberts, “la Bolsa no es siempre un presagio de lo que ocurre en la economía real, pero esta vez podría serlo” (“Correction?”, 25-10-18). Y recuerda que algunos de los números brillantes de la economía de EEUU tienen pies de barro: en primer lugar, “la tasa de crecimiento anualizada del 4% depende en realidad de factores que aparecen por única vez y que pronto pueden convertirse en su opuesto. La suba de los exportaciones fue un factor importante en ese 4%, pero se debió sobre todo a un tropel de compras de soja por parte de China antes que se desatara la guerra comercial. En segundo lugar, la tasa de crecimiento económico fue impulsada por el inmenso recorte de impuestos a las empresas y el consiguiente aumento de sus beneficios”, efecto que tenderá a disolverse en los próximos meses (“Back to normality?”, 28-9-18)

En el panorama más de fondo, la continuidad del crecimiento de la deuda de empresas y hogares, si bien no ha conducido a la cantidad de defaults que tuvieron lugar en 2008, se combina con un cambio en la política monetaria de la Reserva Federal para dar lugar a un escenario que, según la Oficina Nacional de Investigaciones Económicas de EEUU, se acerca a replicar los patrones de todas las recesiones desde 1960. Siguiendo ese indicador, Roberts estima que hay “cerca de un 70% de probabilidades de que haya una nueva caída económica en EEUU para el verano [boreal] de 2019” (“The business perspective: trade, debt and recession”, 3-10-18).

No hace falta compartir con tanto detalle estadístico este vaticinio para concluir que si el verdadero motor de la recuperación económica de los últimos dos años, EEUU, presenta este grado de incertidumbre y fragilidad en indicadores fundamentales, la próxima coyuntura económica mundial debiera parecerse más a una montaña rusa que al plácido camino ascendente con que soñaba el establishment hace sólo unos meses.

Notas

- El ejemplo más obvio es invocar razones de “seguridad nacional” para arancelar productos que ni remotamente están vinculados a esa área. De paso, fue el mismo modus operandi de Trump para la renegociación del ahora fenecido NAFTA con Canadá y México en condiciones más favorables para EEUU sobre la base de que, bueno, EEUU es más grande y fuerte y los demás tienen que aceptar sus condiciones. Es la doctrina del “gran negociador” que Trump forjó durante su carrera como empresario inmobiliario y estrella mediática.

- Digamos que esto, además empieza a formalizar el ascenso definitivo de China a la élite de las superpotencias, poniéndola casi al nivel de la URSS en la Guerra Fría como “antipolo” del Occidente liderado por EEUU, ya no como supuesto “modelo de sociedad alternativa” sino como otro modelo de capitalismo no occidental ni liberal, pero capitalismo al fin.

- Este fenómeno se ha dado en llamar “la muerte de la curva de Phillips”, que en la teoría económica burguesa establece una correlación inversa entre tasa de desempleo y nivel salarial (algo que, dicho así, bien podría llamarse curva de Marx, o incluso de Adam Smith).

Por Marcelo Yunes, SoB 495, 15/11/18